Inegavelmente, é muito raro vermos uma aposentadoria do INSS no teto previdenciário, não é mesmo?

Mas, por qual motivo isso acontece?

Nesse post você irá entender os dois motivos que causam essa distorção.

Como é feito o cálculo do salário de benefício e RMI?

Primeiramente, precisamos entender como é o cálculo do salário de benefício e RMI no INSS.

Em resumo, o salário de benefício para benefícios pré-reforma, pegamos os 80% maiores salários de contribuição desde 07/1994, atualizamos monetariamente eles até a data de início do benefício (DIB), e fazemos uma média aritmética simples.

Para os benefícios de transição e pós-reforma, a diferença é que pegamos todos os salários de contribuição desde 07/1994.

Portanto, guarde essa informação: cada salário de contribuição é corrigido monetariamente até a DIB.

Por outro lado, a RMI (renda mensal inicial) corresponderá a este salário de benefício, multiplicado pelo coeficiente de cada regra.

- Quer entender todos os cálculos dos benefícios do INSS? Clique aqui e acesse um curso de cálculos previdenciários gratuito para assinantes do Prev.

Os tetos das EC 20/1998 e 41/2003

Se você não sabe, em 12/1998 e 12/2003 entrou em vigor as Emendas Constitucionais nº 20 e 41, respectivamente.

Essas emendas, alteraram o teto do INSS para R$ 1.200 e R$ 2.400, respectivamente.

Contudo, essa mudança foi “da noite para o dia”.

Só para exemplificar, até 12/1998 o teto de contribuição era de R$ 1.081,50, e até 12/2003, de R$ 1.869,34.

Ou seja, quando nós atualizamos monetariamente esses salários de contribuição, pagos nos tetos anteriores às emendas, para a DIB, eles não alcançam o teto vigente, jogando a média de contribuições para baixo.

Portanto, nos cálculos com contribuições antes de 12/1998 e 01/2003, o valor do benefício provavelmente estará abaixo do teto.

Fator previdenciário

Além disso, outro ponto que impacta demais o valor da aposentadoria é o fator previdenciário.

Em resumo, ele é um fator criado em 1999, e que se aplica as aposentadorias por tempo de contribuição e por idade (se positivo) pré-reforma.

Nas regras de transição da Reforma, apenas a regra do pedágio 50% tem aplicação do fator previdenciário

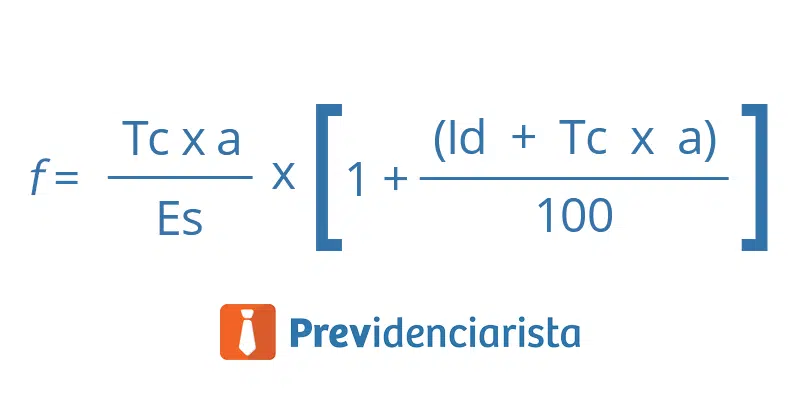

Fórmula do Fator Previdenciário – Previdenciarista – Direito Previdecniário

Acima de tudo, é preciso entender que a fórmula do fator prejudica quem se aposenta mais cedo, e quem tem menos tempo de contribuição.

Portanto, por mais que as contribuições tenham sido feitas no teto, o fator previdenciário poderá jogar o valor do benefício para baixo.

Divisor mínimo

De maneira idêntica, temos o divisor mínimo, que se aplica às aposentadorias pré-reforma.

Em resumo, a regra do divisor mínimo é a seguinte: o divisor da média aritmética simples (do cálculo do salário de benefício que expliquei no início, lembra?) não pode ser menor que o número de meses decorrido entre 07/1994 e a DIB.

Só para exemplificar, se houvessem 160 meses entre 07/1994 e a DIB, esse seria o divisor do cálculo da média, por mais que o segurado tenha menos de 160 contribuições nesse período.

Isso é um verdadeiro destruir de valor, na medida em que o segurado poderia ter pago contribuições sempre no teto, porém caso o número de contribuições seja muito inferior ao divisor mínimo, o seu salário de benefício será jogado para baixo.

Coeficiente das regras de transição da Reforma (EC 103/2019)

Por fim, temos o coeficiente das regras da Reforma, aplicado nas seguintes regras de transição

- Regra de pontos

- Idade mínima progressiva

- Aposentadoria por idade

Em síntese, esse coeficiente é de 60%, mais 2% a cada ano que exceda 15 anos de tempo de contribuição para mulheres e 20 para homens.

Ou seja, ele privilegia quem contribui mais.

Assim, é possível que o segurado tenha contribuído sempre pelo teto, porém o coeficiente irá jogar a RMI ara baixo.

E aí, conseguiu entender? Se ficou com dúvida, deixe seu comentário!

Um forte abraço!

Deixe um comentário