Cálculos previdenciários podem ser uma “chatice”, não é mesmo?

Quem escolheu a advocacia como profissão certamente não fez sua escolha com base em um apreço por cálculos.

Contudo, o Direito Previdenciário por vezes exige um pensamento analítico do advogado, um verdadeiro raciocínio lógico!

Nesse post iremos dar 8 dicas que todo advogado deveria saber sobre cálculos previdenciários.

- Para entender tudo sobre cálculos previdenciários, acesse o curso gratuito elaborado para os assinantes do Prev. Para entender como acessar, clique aqui.

- Analise todos os cenários

- Veja se existem requerimentos administrativos anteriores

- Cada salário de contribuição faz a diferença

- Comprove os salários de contribuição por contracheque

- Cuidado com as atividades concomitantes

- Revisão da vida toda: desarquive o processo administrativo!

- Ainda sobre vida toda: o que fazer quando o salário de contribuição não está no CNIS?

- Qual taxa de juros eu utilizo no cálculo de cumprimento de sentença?

[amp-cta id=’1187237′]

Dica 01 – Analise todos os cenários!

Este deve ser o mantra do advogado previdenciarista sempre que for fazer os cálculos previdenciários dos seus clientes.

Muitos advogados fazem apenas projeções para a data do cálculo, ignorando que o segurado pode ter direito a uma aposentadoria muito melhor em um futuro próximo.

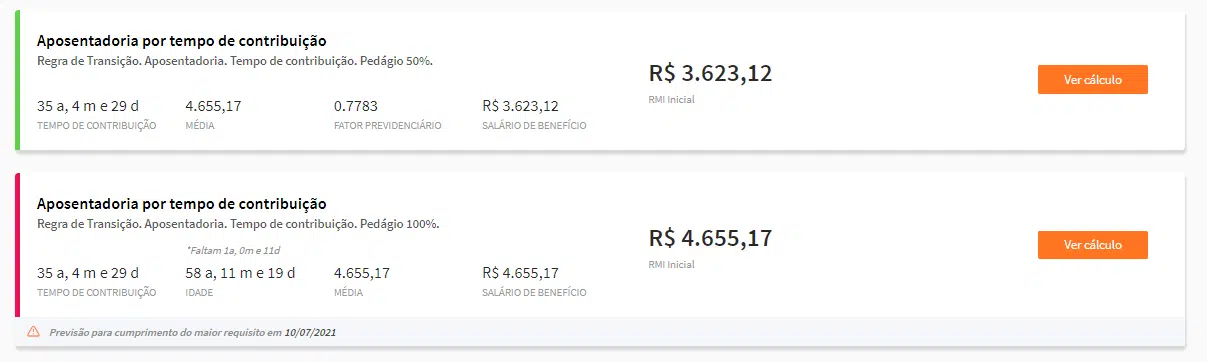

Atualmente o Prev já faz essa projeção para o advogado, mostrando o quanto falta para o segurado implementar os requisitos para um benefício mais vantajoso.

Vejam no exemplo abaixo que se o advogado esperar o segurado completar a idade mínima para a regra de transição do pedágio 100%, o benefício terá um acréscimo de mais de R$ 1.000,00!

- Entenda tudo sobre planejamento previdenciário clicando aqui.

Portanto, SEMPRE veja se o seu cliente tem direito a um benefício melhor no futuro, pois após ele sacar o benefício concedido, não poderá alterá-lo.

Dica 02 – Veja se existem requerimentos administrativos anteriores

Outro detalhe importante que muitas vezes é deixado para trás são os requerimentos administrativos anteriores indeferidos.

Por vezes o segurado requereu o benefício sozinho, por exemplo, e o mesmo foi indeferido, em um momento em que ele preenchia os requisitos para o benefício.

Isso pode fazer uma diferença enorme no cálculo dos valores dos atrasados a serem pagos (e consequentemente nos seus honorário$).

[amp-cta id=’1187237′]

Dica 03 – Cada salário de contribuição faz a diferença!

Muitos advogados não sabem como é feito o cálculo do salário de benefício, buscando por vezes apenas a concessão do benefício sem olhar de fato se conseguiram obter a melhor RMI para o segurado.

Conforme o art. 29 da Lei 8.213/91, o salário de benefício é calculado com a média aritmética simples dos 80% maiores salários de contribuição. Ou seja, quanto maiores os salários de contribuição, maior a média contributiva!

Além disso, quanto mais salários de contribuição, maiores as chances das contribuições menores serem afastadas do cálculo, tendo em vista que o mesmo desconsidera 20% das menores contribuições.

Por isso é fundamental que você pergunte para o cliente se:

- prestou serviço militar;

- exerceu atividade rural;

- existe algum período especial a ser reconhecido;

- ou existe algum vínculo anotado em CTPS que não consta no CNIS.

Todos esses casos redundariam em alguma melhora no cálculo do segurado, seja aumentando o fator previdenciário, aumentando a pontuação para chegar na regra 86/96 ou melhorando a média das contribuições vertidas.

O sistema do Prev possui uma ficha de atendimento com todas essas perguntas que devem ser feitas no momento da consulta, para que o previdenciarista não deixe passar nenhum detalhe. Para entender melhor, clique aqui.

Aliás, isso nos leva a próxima dica…

Dica 04 – Comprove os salários de contribuição por contracheque

Nos casos em que o empregador não recolheu as contribuições previdenciárias, por exemplo, e tendo anotação do vínculo em CTPS, pelo princípio da presunção contributiva, o período será reconhecido para fins previdenciários.

Porém se não comprovado o salário de contribuição, será utilizado o salário mínimo para efeitos de cálculo do salário de benefício.

Então, atente-se a isso e busque sempre comprovar o real salário de contribuição do segurado, mediante contracheques e extrato do FGTS, por exemplo.

Isso poderá fazer uma diferença brutal na RMI do seu cliente.

[amp-cta id=’1187237′]

Dica 05 – Cuidado com as atividades concomitantes!

A quinta dica é sobre um assunto um pouco mais chatinho e por isso vou me prologar um pouco mais sobre a questão.

Estamos falando do cálculo do salário de benefício das atividades concomitantes, ou seja, quando o segurado possui mais de uma contribuição em determinado período. Frequentemente isso ocorre pelo fato do segurado ter duas ou mais atividades.

Para os desavisados, até pouco tempo o cálculo do salário de benefício de atividades concomitantes era feito de forma extremamente complexa.

Para maior compreensão de como era feita essa metodologia de cálculo, sugerimos a leitura da coluna elaborada pelo Dr. Lucas, clicando aqui.

A partir da Lei 13.846/19, o que antes era a revisão das atividades concomitantes virou a regra exposta na lei. Hoje o salário de benefício dessas atividades concomitantes é feita com base na simples soma dos salários de contribuição do período.

Toda essa história serve para dizer a vocês: cuidem com a DER/DIB do benefício.

Se ela for anterior a 18/06/2019, foi feito o cálculo com base na regra antiga, então pode caber uma revisão ou ainda a inclusão de um pedido na ação de concessão para que o cálculo seja feito com a regra da soma.

O modelo para entender melhor todas essas questões pode ser acessado aqui.

Caso queiram fazer uma simulação em menos de 1 minuto no sistema de cálculos do Prev, basta colocarem a data em que o benefício foi concedido e comparar os resultados das opções de cálculo “de acordo com o INSS” e “Somar valores concomitantes”.

Se o resultado com a soma dos valores for maior, bingo! Você acabou de conseguir um benefício mais vantajoso para o seu cliente.

Dica 06 – Revisão da vida toda: desarquive o processo administrativo!

A revisão da vida toda é a revisão do momento no Direito Previdenciário. Nesse sentido, muita gente com pouca instrução sobre cálculos embarcou nesta onda.

Quando falamos em cálculos previdenciários, estamos falando de cálculos mesmo. Para um cálculo estar correto, é necessário que as informações utilizadas estejam corretas.

De nada adianta você ter um sistema versátil, como o do Previdenciarista, mas deixar de inserir dados relevantes.

O que eu quero dizer com tudo isso? Basicamente, na revisão da vida toda nem sempre é só enviar o CNIS e mandar calcular!

Para concluir o cálculo da vida toda normalmente é necessário desarquivar e estudar o processo administrativo de concessão, pois no quadro resumo de reconhecimento administrativo é que estão os parâmetros de vínculos a serem replicados em qualquer cálculo de revisão.

Os sistemas de cálculo são verdadeiras calculadoras. Eles pegam os vínculos e salários de contribuição inseridos e fazem dezenas de cálculos para chegar ao resultado.

Isso significa que se o advogado inserir informações diferentes do que o INSS reconheceu no processo administrativo, o cálculo estará errado!

Aliás, diariamente eu recebo e-mails reclamando que o sistema está calculando errado a revisão da vida toda.

Contudo, esses cálculos geralmente são feitos apenas enviando o CNIS, não apenas sem verificar se houve algum vínculo reconhecido (ou não) pelo INSS e que conste (ou não) no CNIS, como também se os salários de contribuição estão exatamente iguais aos do reconhecimento administrativo.

Assim, o mantra nesse tipo de cálculo é colocar as mesmas informações que o INSS reconheceu no processo administrativo de concessão.

- Disponibilizamos um vídeo explicando o passo a passo da ação de revisão da vida toda, desde os cálculos até o ajuizamento.

Dica 07 – Ainda sobre vida toda: o que fazer quando o salário de contribuição não está no CNIS?

Outro problema gerado pelos cálculos feitos apenas enviando o CNIS e clicando em calcular diz respeito aos salários de contribuição zerados no CNIS.

Isso porque, para segurados empregados, os dados dos salários de contribuição só passaram a compor o CNIS a partir do ano de 1982.

Nesse sentido, o dever do advogado é diligenciar para descobrir os salários de contribuição, conforme referimos nas dicas 3 e 4.

Caso não se tenha meios de obter os valores corretos dos salários de contribuições de algum período de vínculo constante no CNIS, o advogado deve preencher esses períodos com salário mínimo da época, conforme §3.º do art. 24 da IN 77/2015.

OBS: Esta é a solução prática, mas não é a melhor opção, justamente porque a base da teoria da revisão da vida toda é valorizar os maiores salários de contribuição anteriores a julho de 1994!

[amp-cta id=’1187237′]

Dica 08 – Qual taxa de juros eu utilizo no cálculo de cumprimento de sentença?

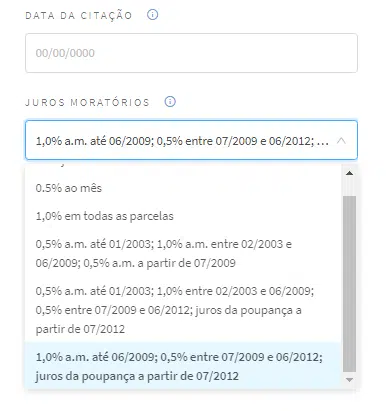

Por último, eu trago uma pergunta que muitos advogados fazem: qual o critério de juros a ser utilizado em cumprimento de sentença previdenciária?

Você já deve ter percebido que a maioria das sentenças determina a utilização dos juros de caderneta de poupança.

Isso se deve ao art. 1º-F da Lei 9.494/97, que determinou que nas condenações da Fazenda Pública, aplicam-se os juros da caderneta de poupança.

Nesse sentido, os juros da poupança estão inseridos no art. 12, II, da Lei 8.177/91, que em sua redação original previa uma taxa de 0,5% a.m. Posteriormente, em 08/2012, o inciso foi alterado pela Lei 12.703/12, que passou a prever uma regra condicional:

- se a meta Selic for superior a 8,5% a.a., se aplica a taxa de 0,5% a.m.,

- se a meta Selic for inferior a 8,5% a.a., os juros seriam equivalente a 70% da meta Selic.

Em regra, esta é a opção mais usada pelas sentenças previdenciárias!

Portanto, sempre que se deparar com a expressão “juros da caderneta de poupança”, siga esta regra.

Se você quiser entender mais detalhes sobre cálculos de liquidação de sentença, confira o curso gratuito de cálculos elaborado para os assinantes do Prev.

Conclusão

As dicas apresentadas nesse post são pequenos detalhes que podem fazer a diferença para um benefício muito mais vantajoso para o segurado.

Sempre insistimos que o trabalho do previdenciarista é imprescindível justamente nesses momentos de fazer a diferença entre o segurado ficar com um benefício que o INSS concede, sem a devida análise do seu caso, e um benefício devidamente planejado e que vai lhe dar os melhores retornos!

Portanto, a lição que fica é: analise, analise e analise os cenários previdenciários dos seus clientes.

Não podemos nos ater a saber apenas as regras de cada benefício, as regras de cálculos previdenciários também são fundamentais para obter a melhor análise.

Comente abaixo se você tem alguma outra dica para compartilhar com a comunidade de previdenciaristas.

Um abraço!

Deixe um comentário